一、用户画像背后的原因

1、金融消费行为的改变,企业无法接触到客户

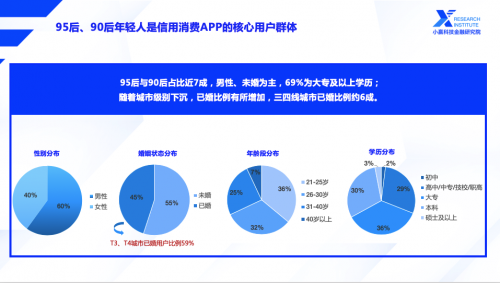

80后、90后总计共有3.4亿人口,并日益成为金融企业主要的消费者。年轻人将主要的时间都消费在移动互联网,消费在智能手机上。移动APP也成为所有金融企业的客户入口、服务入口、消费入口、数据入口。

金融企业越来越难面对面接触到年轻人,了解年轻人金融产品的需求。

2、消费者需求出现分化,需要寻找目标客户

客户群体正在出现分化,市场上很少有一种产品和一种金融服务可以满足所有用户的需求。金融产品也需要进行细化,为不同客户提供不同产品。

金融企业需要借助于户画像,来了解客户,找到目标客户,触达客户。

二、用户画像的目的

用户画像是在了解客户需求和消费能力,以及客户信用额度的基础上,寻找潜在产品的目标客户,并利用画像信息为客户开发产品。

三、用户画像工作坚持的原则

用户画像涉及数据的纬度需要业务场景结合,既要简单干练又要和业务强相关,既要筛选便捷又要方便进一步操作。用户画像需要坚持三个原则。

1、信用信息和人口属性为主

信用信息是描述一个人在社会中的消费能力信息。信用信息可以直接证明客户的消费能力,是用户画像中最重要和基础的信息。包含消费者工作、收入、学历、财产等信息。

定位完目标客户之后,金融企业需要触达客户,人口属性信息就是起到触达客户的作用,人口属性信息包含姓名、性别,电话号码,邮件地址,家庭住址等信息。这些信息可以帮助金融企业联系客户,将产品和服务推销给客户。

2、采用强相关信息,忽略弱相关信息

强相关信息就是同场景需求直接相关的信息,其可以是因果信息,也可以是相关程度很高的信息。

例如在其他条件相同的前提下,35岁左右人的平均工资高于平均年龄为30岁的人,计算机专业毕业的学生平均工资高于哲学专业学生,从事金融行业工作的平均工资高于从事纺织行业的平均工资。从这些信息可以看出来人的年龄、学历、职业对收入的影响较大,同收入高低是强相关关系。简单的讲,对信用信息影响较大的信息就是强相关信息,反之则是弱相关信息。

用户其他的信息,例如用户的身高、体重、姓名、星座等信息,很难从概率上分析出其对消费能力的影响,这些弱相关信息,这些信息就不应该放到用户画像中进行分析,对用户的信用消费能力影响很小。

3、将定量的信息归类为定性的信息

画像的目的是为产品筛选出目标客户,定量的信息不利于对客户进行筛选,需要将定量信息转化为定性信息,通过信息类别来筛选人群。

例如可以将年龄段对客户进行划分,18岁-25岁定义为年轻人,25岁-35岁定义为中青年,36-45定义为中年人等。可以参考个人收入信息,将人群定义为高收入人群,中等收入人群,低收入人群。参考资产信息也可以将客户定义为高、中、低级别。定性信息的类别和方式方法,金融可以从自身业务出发,没有固定的模式。

将金融企业各类定量信息,集中在一起,对定性信息进行分类,并进行定性化,有利与对用户进行筛选,快速定位目标客户。

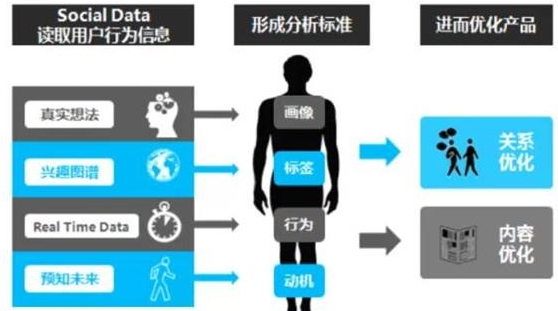

四、用户画像的方法介绍

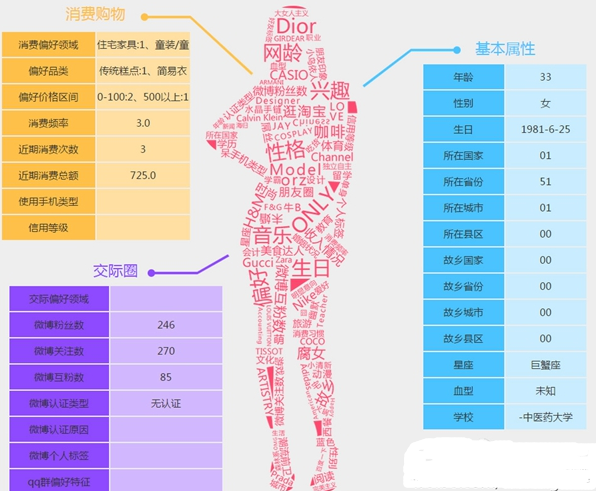

金融企业需要结合业务需求进行用户画像,从实用角度出发,我们可以将用户画像信息分成五类信息。分别是人口属性,信用属性,消费特征,兴趣爱好,社交属性。它们基本覆盖了业务需求所需要的强相关信息,结合外部场景数据将会产生巨大的商业价值。

1、人口属性:

用于描述一个人基本特征的信息,主要作用是帮助金融企业知道客户是谁,如何触达用户。姓名,性别,年龄,电话号码,邮箱,家庭住址都属于人口属性信息。

2、信用属性:

用于描述用户收入潜力和收入情况,支付能力。帮助企业了解客户资产情况和信用情况,有利于定位目标客户。客户职业、收入、资产、负债、学历、信用评分等都属于信用信息。

3、消费特征:

用于描述客户主要消费习惯和消费偏好,用于寻找高频和高价值客户。帮助企业依据客户消费特点推荐相关金融产品和服务,转化率将非常高。为了便于筛选客户,可以参考客户的消费记录将客户直接定性为某些消费特征人群,例如差旅人群金融行业业务场景分析,境外游人群,旅游人群,餐饮用户,汽车用户,母婴用户,理财人群等。

4、兴趣爱好:

帮助企业了解客户兴趣和消费倾向,定向进行活动营销。兴趣爱好的信息可能会和消费特征中部分信息有重复,区别在于数据来源不同。消费特征来源于已有的消费记录,但是购买的物品和服务不一定是自己享用,但是兴趣爱好代表本人的真实兴趣。例如户外运动爱好者,旅游爱好者,电影爱好者,科技发烧友,健身爱好者,奢侈品爱好者等。兴趣爱好的信息可能来源于社交信息和客户位置信息。

5、社交信息:

用于描述用户在社交媒体的评论,这些信息往往代表用户内心的想法和需求,具有实时性高,转化率高的特点。例如客户询问上海哪里好玩?房屋贷款哪家优惠多?那个理财产品好?这些社交信息都是代表客户多需求,如果企业可以及时了解到,将会有助于产品推广。

五、金融企业用户画像的基本步骤

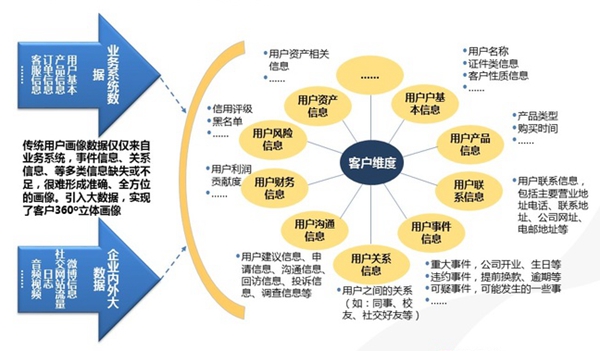

参考金融企业的数据类型和业务需求,可以将金融企业用户画像工作进行细化。基本上从数据集中到数据处理,从强相关数据到定性分类数据,从引入外部数据到依据业务场景进行筛选目标用户。

1)画像相关数据的整理和集中

金融企业内部的信息分布在不同的系统中,一般情况下,人口属性信息主要集中在客户关系管理系统,信用信息主要集中在交易系统和产品系统之中,也集中在客户关系管理系统中,消费特征主要集中在渠道和产品系统中。

2)找到同业务场景强相关数据

金融企业内部信息较多,在用户画像阶段不需要对所有信息都采用,只需要采用同业务场景和目标客户强相关的信息即可,这样有助于提高产品转化率金融行业业务场景分析,降低ROI,有利于简单找到业务应用场景,在数据变现过程中也容易实现。

3)对数据进行分类和标签化(定量to定性)

金融企业集中了所有信息之后,依据业务需求,对信息进行加工整理,需要对定量的信息进行定性,方便信息分类和筛选。

六、金融行业用户画像实践

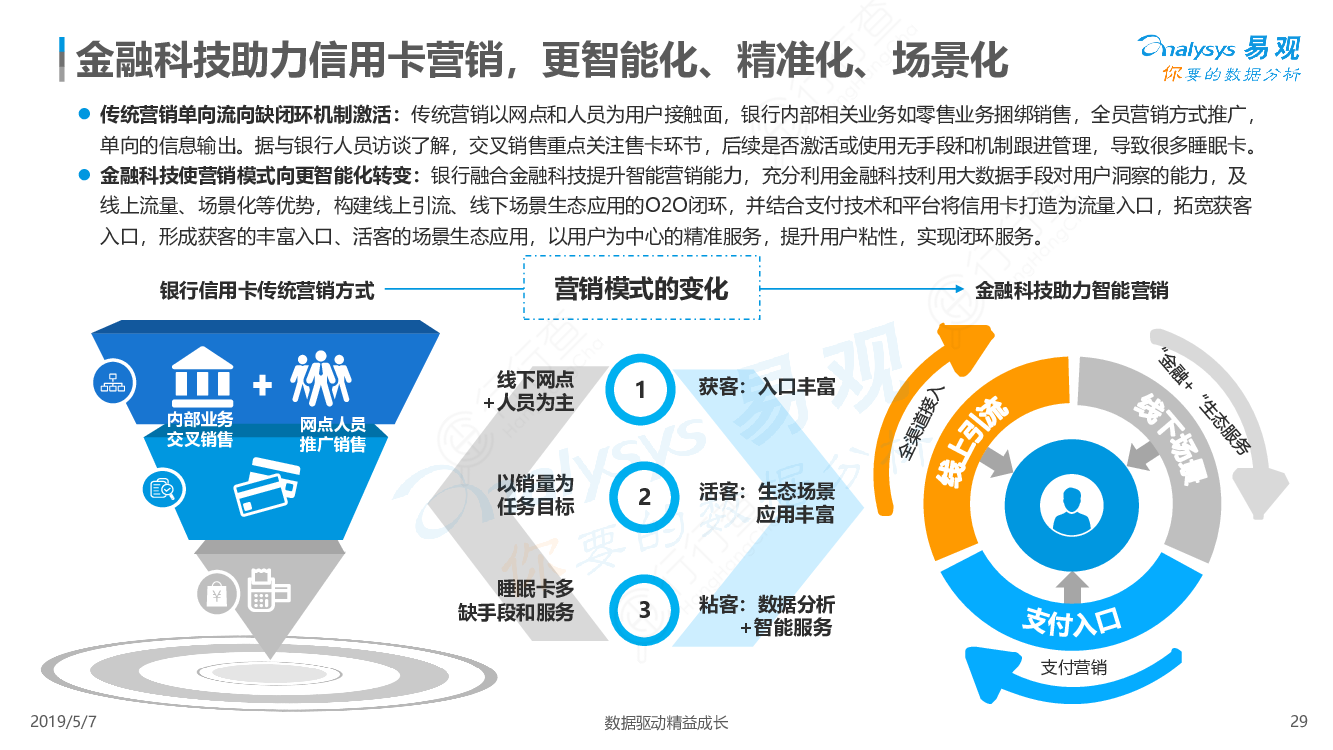

1)银行用户画像实践介绍

银行具有丰富的交易数据、个人属性数据、消费数据、信用数据和客户数据,用户画像的需求较大。但是缺少社交信息和兴趣爱好信息。

银行的主要业务需求集中在消费金融、财富管理、融资服务,用户画像要从这几个角度出发,寻找目标客户。 银行的客户数据很丰富,数据类型和总量较多,系统也很多。可以严格遵循用户画像的五大步骤。先利用数据仓库进行数据集中,筛选出强相关信息,对定量信息定性化,生成DMP需要的数据。利用DMP进行基础标签和应用定制,结合业务场景需求,进行目标客户筛选或对用户进行深度分析。同时利用DMP引入外部数据,完善数据场景设计,提高目标客户精准度。找到触达客户的方式,对客户进行营销,并对营销效果进行反馈,衡量数据产品的商业价值。利用反馈数据来修正营销活动和提高ROI。形成市场营销的闭环,实现数据商业价值变现的闭环。

2)保险行业用户画像

来源【首席数据官】,更多内容/合作请关注「辉声辉语」公众号,送10G营销资料!

版权声明:本文内容来源互联网整理,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 jkhui22@126.com举报,一经查实,本站将立刻删除。