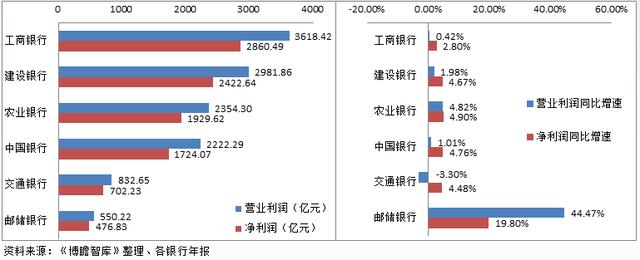

(二)利润及增速

2017年底,国有六大行的合计营业利润和净利润分别为1.26万亿元和1.01万亿元。

1、营业利润、净利润与总资产的排序对位基本一致,不过资产规模相近的交通银行和邮储银行,在营业利润和净利润上差别明显,这主要是因为邮储银行的营业支出水平远高于交通银行,这可以从其高达65%的成本收入比可见一斑。

2、交通银行为成为唯一 一家营业利润出现负责的国有大行(同比下降3.3%),工商银行的营业利润接近0增长。

3、建行、农行、中行的净利润增速接近5%,邮储银行的业绩指标增速在国有六大行中独树一帜。

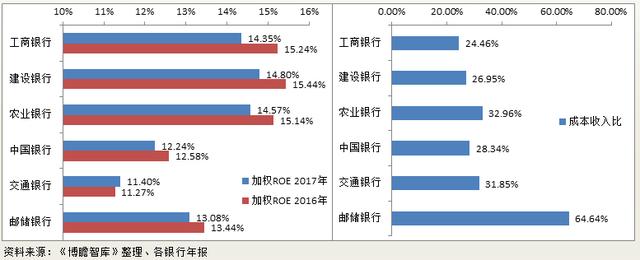

(三)加权ROE与成本收入比

1、工行、农行和建行的加权ROE均在14%以上,且都较2016年有所下降(2016年三家银行的ROE均超过15%)。

2、交通银行的ROE水平在国有六大行最低,仅略高于11%。

3、邮储银行的成本收入比高达64.64%,超过大部分银行的水平,这也是其营业收入高、但营业利润较低的原因。

4、工行、建行和中行的成本收入比均在30%以下,工行甚至低于25%,处于较优水平。

目前国有六大行均已经公布2017年年报,现就它们的主要经营数据对比如下,各类维度均按总资产规模的顺序排列,即从上到下依次为工商银行、建设银行、农业银行、中国银行、交通银行和邮储银行。

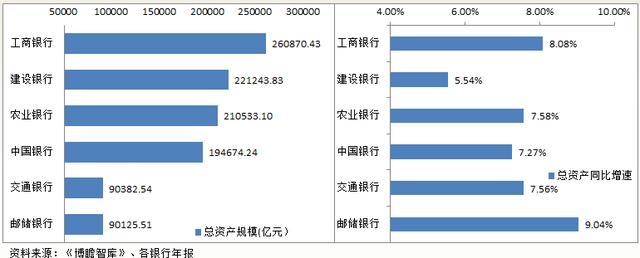

一、规模指标

(一)资产规模及增速

1、国有六大行资产规模合计达到106.783万亿元,其中,工行超过25万亿元,建行和农行也均超过20万亿元,中国银行逼近20万亿元,交通银行和邮储银行则刚刚超过9万亿元。

2、国有六大行总资产同比增速远在4%以上,邮储银行达到9.04%,工商银行增速超过8%,农行、中行和交行增速均超过7%,建设银行为5.54%。可见,严监管环境下,国有六大行的资产增速并没有受到影响,反而进一步加快。

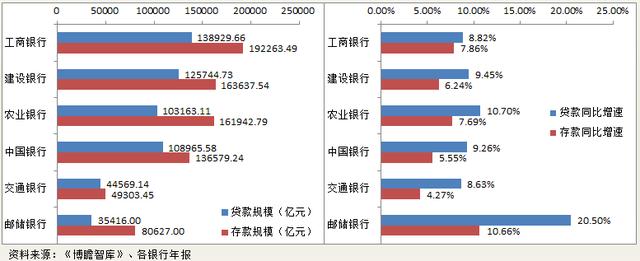

(二)存贷款规模及增速

2017年底,国有六大行的贷款规模与存款规模分别为55.68万亿元和78.44万亿元。

1、虽然中行的总资产小于农行,但其贷款规模却大于农行银行 数据分析,这意味着中行非信贷资产小于农行。

2、邮储银行的存款优势非常明显,存款占其总资产的比例达到85%以上,虽然其与交通银行的总资产规模同为9万多亿元,但存款却比交行多出3万多亿元。

3、在存贷款增速上,邮储银行分别达到10.66%和20.50%,其它五家银行均未超过10%。

4、此外,国有六大行的贷款增速均远高于存款增速,也高于总资产增速。

5、建行、农行和邮储银行的存款增速快于资产增速。

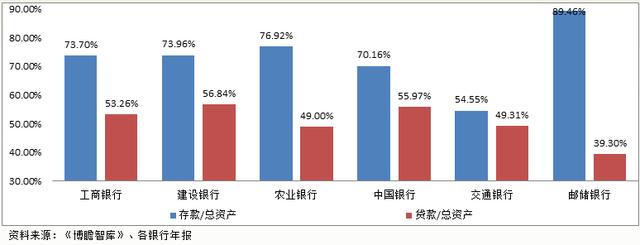

(三)存贷款占比

1、除交通银行外,其余银行的存款占总资产的权重均在70%以上,邮储银行甚至高达89.46%,交通银行仅为54.55%。

2、虽然邮储银行存款占比较高,但其贷款占比却不到40%(39.30%),农行和交行的贷款占比也在50%以下,仅工行、建行和中行的贷款占比超过50%。

二、业绩指标

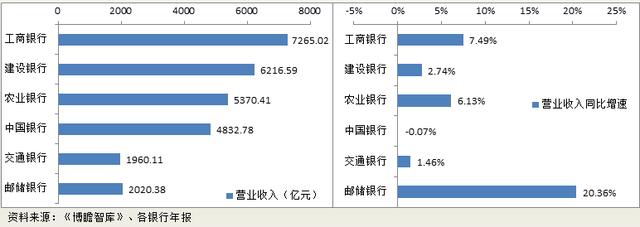

(一)营业收入及增速

2017年底,国有六大行的营业收入合计为2.77万亿元。

1、工行、农行和邮储银行的创收能力较强,交通银行在六大行中劣势明显。

2、邮储银行由于其存款占比的优势,营收增速高达20.36%,超过了大多数上市银行。

3、中国银行是国有六大行中唯一营收负增长的银行,同比下降0.07%,交能银行同比增速也仅为1.46%,建设银行低至2.74%。

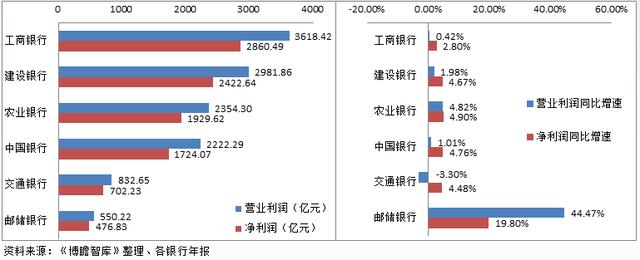

(二)利润及增速

2017年底,国有六大行的合计营业利润和净利润分别为1.26万亿元和1.01万亿元。

1、营业利润、净利润与总资产的排序对位基本一致,不过资产规模相近的交通银行和邮储银行,在营业利润和净利润上差别明显,这主要是因为邮储银行的营业支出水平远高于交通银行,这可以从其高达65%的成本收入比可见一斑。

2、交通银行为成为唯一 一家营业利润出现负责的国有大行(同比下降3.3%),工商银行的营业利润接近0增长。

3、建行、农行、中行的净利润增速接近5%,邮储银行的业绩指标增速在国有六大行中独树一帜。

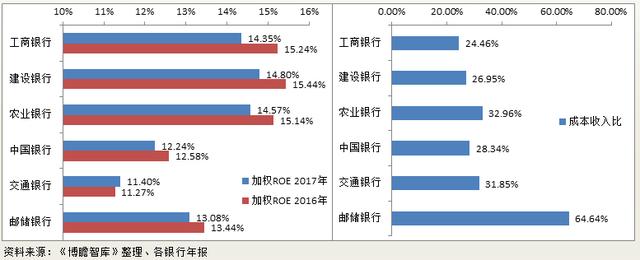

(三)加权ROE与成本收入比

1、工行、农行和建行的加权ROE均在14%以上,且都较2016年有所下降(2016年三家银行的ROE均超过15%)。

2、交通银行的ROE水平在国有六大行最低,仅略高于11%。

3、邮储银行的成本收入比高达64.64%,超过大部分银行的水平,这也是其营业收入高、但营业利润较低的原因。

4、工行、建行和中行的成本收入比均在30%以下,工行甚至低于25%,处于较优水平。

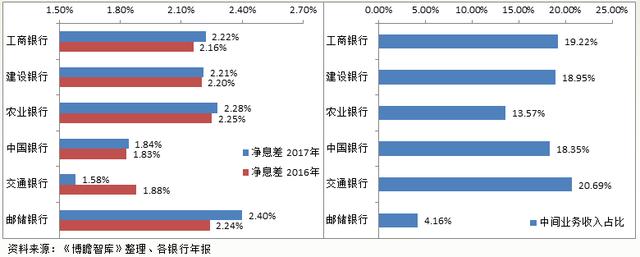

三、净息差与中间业务收入占比

(一)净息差不降反升

1、除交通银行外,其余国有五大行的净息差均较2016年有所提升,其中工行、建行、家行、中行和邮储银行分别提升6个BP、1个BP、3个BP、1个BP和16个BP。

2、邮储银行的息差优势目前最为明显,达到2.40%。

3、中国银行的净息差在2%以下,为1.84%。

4、交通银行的净息差降至1.58%,为国有六大行中最低,在所有银行中也处于相对低位。

(二)中间业务收入占比在20%左右

1、除农行和邮储银行外,其余国有大行的中间业务收入占比在20%左右,其中以交通银行的20.69%为最高。

2、邮储银行的中间业务收入占比不到5%(仅为4.16%),农行的中间业务收入占比低于15%(为13.57%)。

四、资产质量与资本指标

(一)资产质量(不良率和拨贷比)改善

1、国有六大行的不良率均出现下降,工行、建行、中行和交通银行的不良率水平比较接近。

2、农行的不良率依然处于国有六大行中的最高位,达到1.81%,较2016年下降0.56个百分点。

3、邮储银行

来源【首席数据官】,更多内容/合作请关注「辉声辉语」公众号,送10G营销资料!

版权声明:本文内容来源互联网整理,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 jkhui22@126.com举报,一经查实,本站将立刻删除。