目前,国内经济进入新的发展阶段,银行传统对公业务逐渐趋于饱和,传统银行面临着对个人客户和小微企业的服务能力非常有限、物理网点服务覆盖面小,客户体验差、获客难度大等发展痛点。各大银行亟需突破传统业务模式,改变思维方式,加大科技创新,以期用更好的产品和服务满足客户需求,努力实现银行的数字化转型。

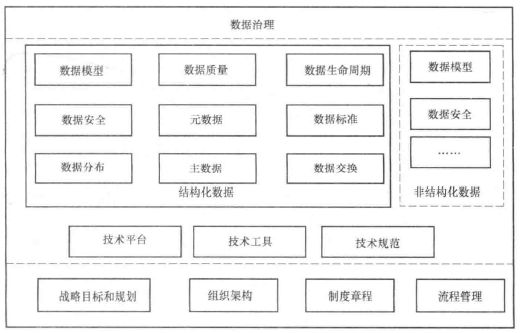

银行数字化转型没有统一的定义,但一般认为是银行利用大数据、云计算、人工智能、区块链等数字化技术来推动银行转变业务模式大数据时代对银行,组织架构,企业文化等的变革措施,其目的是追寻新的收入来源、新的产品和服务、新的商业模式,最终成为数字化银行。

银行数字化转型,可以从提升竞争力、降低运营和风险成本、构建新商业模式这三个维度进行。

01

提升竞争力

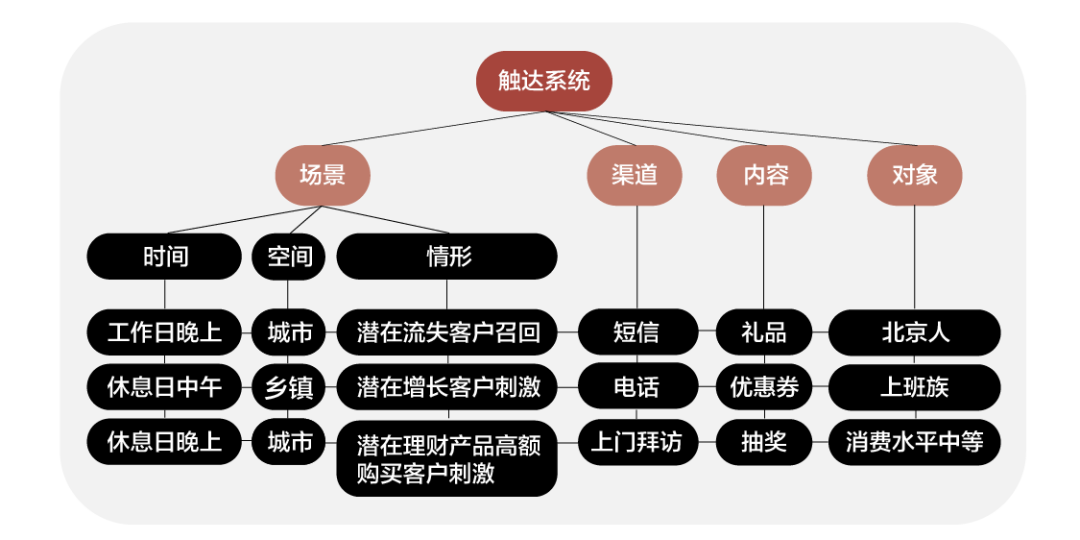

打造极致的客户体验对提升银行竞争力非常重要大数据时代对银行,这体现在服务客户的每一个环节上。为客户提供线上快速开卡,优化征信流程;打造智能网点,推出智能填单、智慧柜员机、人脸识别、远程审核等服务。此外,像智能APP、智能客户等都是银行数字化转型的基本要求。通过语音助理、生物识别、人机协作等技术,提供差异化的“千人千面”服务,匹配客户的精确需求,也是提升用户体验一种重要的手段。

如今,银行面对的竞争已经不仅是同业竞争,更有来自快速崛起的金融科技巨头的的挑战。银行必须利用最新的金融科技,推出创新的产品和服务,提升客户体验,像平安银行的光子支付、招商银行的闪电贷就是很好的例子。

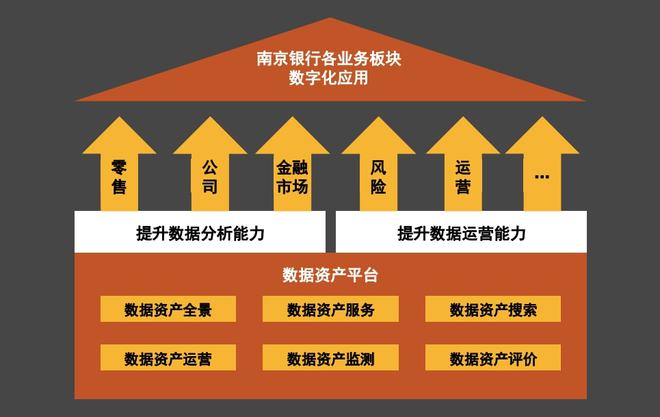

除了业务流程数字化,银行内部也要全面转型数据化运营。建立一站式的大数据分析平台,对全行的业务数据进行集中管理和利用。建设管理驾驶舱,实时掌握银行经营状态,及时做出决策调整。基层员工要培养数据分析的思维,掌握自助分析工具的使用,为客户提供更加个性化的服务。

02

降低成本和风险

我们以某银行的年报数据为例,运营成本占到银行总成本的32%,风险成本占15%,这两块成本都是可以重点缩减的方向。借助影像、智能设备、Al等技术,构建“轻前台,大中台”模式,可以降低运营成本。中台运营进行集中管理,招商银行2016年减少员工7000人,零售业务成本降低33%。前台通过关闭传统网点、网上智能化、构建新型网点、发展数字渠道等措施进行优化。例如2017年工商银行关闭301间营业网点并逐年递增,2017年中国银行智能柜台投放11245台,招行建设咖啡吧网点等等。

从2014至2018年,中国银行业整体的不良贷款率从1.25%大幅飙升至1.86%。2017年,中国银行业净利润1.75万亿,而新增不良贷款2千亿,相当于吃掉了12%的利润。2017年,受不良率的持续大幅攀升影响,净利润增速也从长期的两位数减慢到6%。因此,必须通过大数据技术,提升贷前、贷中,贷后三个阶段的风险管理能力,降低风险损失。例如招商银行用大数据平台构建实时风控能力,对卡交易反欺诈、贷后监控管理、反洗钱、个人或企业信用评级等四个应用场景进行欺诈交易拦截。2016年刚上线,便拦截欺诈交易额达3000万以上。

03

构建新商业模式

国外有一些传统银行设立子品牌来探索新金融发展模式。巴西BRADESCO银行的客户群体是主要是富人和大企业,他们对数字化体验不敏感。银行需要维持大量物理网点和人员费用,成本占到营业支出的37%,也难以推出有竞争力的产品。2017年,BRADESCO推出面向6000万千禧一代的子品牌“BRADESCO NEXT”。这些客户群体对数字化体验要求高,BRADESCO NEXT提供纯线上服务,没有物理网点。相比BRADESCO,成本更低,能够提供更有竞争力的产品。BRADESCO NEXT推出8个月发展35万用户,每天增长3000用户。除了BRADESCO NEXT,西班牙Atom、法国Hello等都是专门开设的子品牌。传统

来源【首席数据官】,更多内容/合作请关注「辉声辉语」公众号,送10G营销资料!

版权声明:本文内容来源互联网整理,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 jkhui22@126.com举报,一经查实,本站将立刻删除。