在中国经济走向新常态的转型中大数据行业应用场景,在中国经济成为全球第二大经济体的发展中,在中国金融业向支持实体经济、创新驱动的转换中,大数据在金融领域的应用,成为中国金融业的新增长点和新亮点。大数据能够充分利用金融市场形成的海量数据来挖掘用户需求、评价用户信用、管理融资风险等。它改变了金融业的发展趋向、释放了被压抑的金融需求,一开始就具有强大的生命力,金融大数据主要运用于金融监管、经营管理、投资操作等三大领域。

国务院颁布的《推进普惠金融发展规划(2016—2020年)》提到,鼓励金融机构运用大数据、云计算等新兴信息技术,打造互联网金融服务平台。金融行业是大数据的先行者,国内监管部门、金融机构经过多年发展与积累,已经拥有海量数据,而且数据量还在不断增长。随着大数据技术和应用的日趋深入,大数据理念渐入人心。金融行业的大数据运用能力更是能够帮助监管机构、经营机构及投资者在多个方面得到有效提升。

金融监管

金融大数据的运用有助于提高金融监管能力,重塑金融监管的方式。大数据时代的金融监管将是一个精确化的金融监管,大数据为金融监管部门提供了全新的风险管理方式。传统的监管方式通常是监管部门制定系列的监管规定、规范,并按照各规定的要求,定期或不定期对金融机构进行检查,或通过各类线索对违规行为进行调查,从而约束经营机构的行为。不过传统的监管方式存在滞后性,通常是一种事后监管,不能非常好的实现事前预防。此外,传统的监管方式很难做到个性化、差异化监管,不可避免会出现“一刀切”的问题。

而金融大数据可以让金融监管发挥更大的效力。先进的信息系统可以及时检测金融市场与企业的动态大数据。多渠道的信息数据来源可以降低监管面对的信息不对称难题。通过机器学习可以构建智能监管监测系统,从而提高监管的有效性、及时性、低成本性。

以异常交易行为监控为例,各交易所已经实现实时监控,通常从交易行为、重点账户、股价指数、风险公司、公告舆情、跨市场行为等多个维度进行实时监控,以提升实时监控的针对性和覆盖面,确保及时发现异常交易行为。同时,我们还可以看到交易所运用科技的力量加强监察系统的自动化功能,运用舆情监测、预警处理、线索筛选等提升监察的效力和即时性,从而能够有效地配合证监会等相关部门的稽查执法。

经营管理

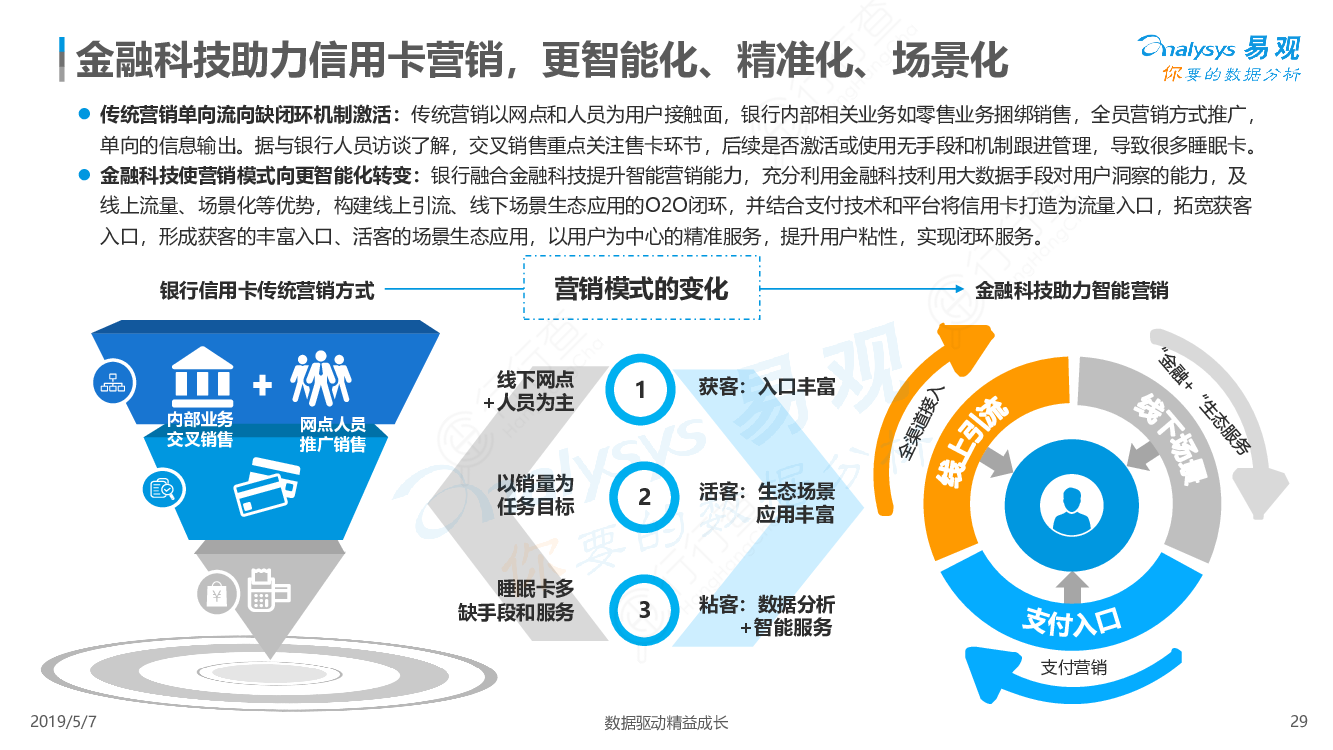

在金融业融合发展与大数据时代背景下,经营机构都重点关注如何运用大数据提升经营管理能力。金融大数据的运用可以为经营机构提升客户管理、产品管理、营销管理、系统管理、风险管理、内部管理及优化等诸多方面。

利用大数据提升经营管理的另一个表现是智能投顾的发展。在精准分析客户的基础上,结合金融大数据分析,可以对金融市场上的投资标的风险性、流动性、复杂性、收益预判等进行综合分析,从而为客户快速匹配投资标的,分散投资风险,并实现个性化的投资策略定制。

以期货行业为例,若期货经营机构有券商等其他金融机构的集团背景,能够实现金融全业务线的业务服务。若实现集团内的数据信息流动和共享,则经营机构能够运用全金融业务的数据进行分析、筛选,提炼出有效的信息为投资者服务。

投资操作

程序化交易的运用可以说是投资者对金融大数据运用的一个最重要体现。程序化交易是一种将交易策略交给计算机进行处理、判断和执行的交易方式。随着交易行情和交易数据的快速增长,数据的体量和来源不断增多,从如此巨大、繁杂的数据筛选、分析和进一步判断已然成为难题,而机器人的

来源【首席数据官】,更多内容/合作请关注「辉声辉语」公众号,送10G营销资料!

版权声明:本文内容来源互联网整理,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 jkhui22@126.com举报,一经查实,本站将立刻删除。