面对大数据,银行业的喜与忧

记者:近十年来,中国银行业的改革发展取得了令世界瞩目的成就。就大数据而言,某种程度上说,金融业一直是基于之上运转的,请问,金融业在大数据时代,是否更应该有着天然的竞争优势?这些竞争优势目前是否得到了发挥,还有哪些问题?

杨兵兵:实际上,相对于其他行业而言,金融行业在大数据方面确实有着先天的优势,因为金融行业特别是银行业的数据系统建设历史是最长的,其应用历史也是最长的。例如,最早的主机等的采购都来自金融行业,特别是银行业。

所以,从时间的长度来说,其积累的历史是比较长的, 而从业务宽度来讲,也是比较宽的。可以说,以上这些方面是金融行业的一个特点,而且银行手中还掌握着账户基础及往来信息。

其实,账户是一个很关键的东西,是金融牌照的基础资源。围绕着账户,我们能知道资金的进出、支付等信息,并且还形成了把银行内体系与银行外体系连接在一起的一个关键点。所以,围绕着账户会产生大量的数据,也使得银行业的数据更加丰富。从数据方面而言,这是银行业的一个优势。

不过,在数据积累和应用方面,当前的银行也面临着一些问题。

第一,随着客户的交易行为越来越线上化,以及第三方支付与店商的合作,使得银行对客户的交易行为的了解反而在减少。尤其是第三方支付,对银行了解客户的交易行为有一定的屏蔽。

第二,银行自身已经有了很多数据,但是基于多种原因,银行对这些数据的开发和利用还不是很充分。假如你成为某个银行客户的时间超过十年,现在如果想了解十年来自己的资产变化情况、收入变化情况等,按理来说这是很简单的一本账,但是现在要很快提取一个客户十年的历史数据,还真不是每家银行都能做得到的事情。

在这方面,很多银行还存在很大障碍。其实,往前推十年,很多银行的核心系统都进行过升级,升级前后的数据是否能够联系在一起、有没有做过这种联系,使得客户提取历史数据更加容易,可能都存在疑问。实际上,如果在银行核心系统的升级换代过程中存在断点,其客户数据就不再连续。

如果客户数据中间存在这种断点银行 大数据时代,会妨碍其对相关数据的应用。另外银行 大数据时代,银行系统在原来建设的时候产生的若干信息孤岛也会影响对数据的使用。第三,在大数据的应用上,如果对数据结构及定义的理解不到位的话,数据应用单位对其也很难准确把握的。面对第三方支付,

银行业要“固本培元”

记者:日新月异的大数据时代,尤其是互联网金融的快速发展,第三方支付的崛起,是否给银行业也带来了一定的冲击,具体体现在哪些方面?银行业应如何来面对这些冲击?

杨兵兵:我觉得,第三方支付真正给银行带来的冲击实际上是在告诉银行:一方面,有些业务,银行原来没有看上的,实际上是潜在价值更高的;另一方面,“技术是生产力”不是一句空话。具体来说,有一段时期银行对于结算业务、支付业务重视不够,认为这些业务比较繁琐,利润又很薄,特别是早期的网购,需要担保支付,当时银行要介入这种担保支付是有风险的,所以没有做,而支付宝[微博]等其他机构却把这项业务做起来了,并且做大了,反过来也印证了这项业务是很有价值的。

另外,“技术是生产力”,无论是第三方支付公司,还是互联网金融公司,我们会发现它们最大的投入就是技术的投入,这会让它们快速地成长和改变。在银行业,技术也在逐渐地变成生产力,而在早期,技术更多的是作为一个生产工具。可以说,第三方支付公司和互联网金融公司使得银行再次审视一下自身,哪些业务还需要再次捡起来。例如,支付业务、结算业务本来就是银行的一些基础业务,所以银行当前面临的这些冲击也是正常的,这是银行自身忽视原本的一些基础业务所带来的后果,下一步银行要做的就是固本培元。

银行“固本培元”是有基础的,因为银行经营的时间比较长,有比较好的客户基础,也有很好的信用基础。这三方面都是银行的长项,关键在于银行如何把这些长项应用到自己变得薄弱的地方。

大数据,将打开银行收益空间

记者:你曾提到,随着对大数据综合运用能力的不断提高,未来银行作为一台“精密仪器”也会变得越来越“聪明”。那么,请你再详细谈谈,大数据将在哪些方面对银行产生影响?

杨兵兵:在运营上,假如银行的这些数据可以被综合的分析和应用,对银行的运营管理就会产生很大的影响。

比如,运用大数据,银行就可以比较清楚地知道在哪个时段会出现交易量的高峰和低谷,哪个产品带来的是交易量的高峰。假如这些可以准确预测的话,那么银行就可以更游刃有余地调配人力,在交易高峰时可多投入一些人力来满足大家的需要,在低谷时可以把人员降下来,让大家多出去跑跑营销。

具体来说,对于一个拥有10 名员工的银行网点,原来根本不敢让员工出去跑营销,因为不知道什么时候会出现客户需求高峰,所有员工都得原地待命。实际上,一周七天,并不是天天都忙,其实这里面是有规律的。假如运用数据分析后找到了这种规律,那么就会把整个银行的运营水平提高到一个平均的高度,当所有网点都达到平均的水平之后,那么全行的生产力一下子就提升起来了。

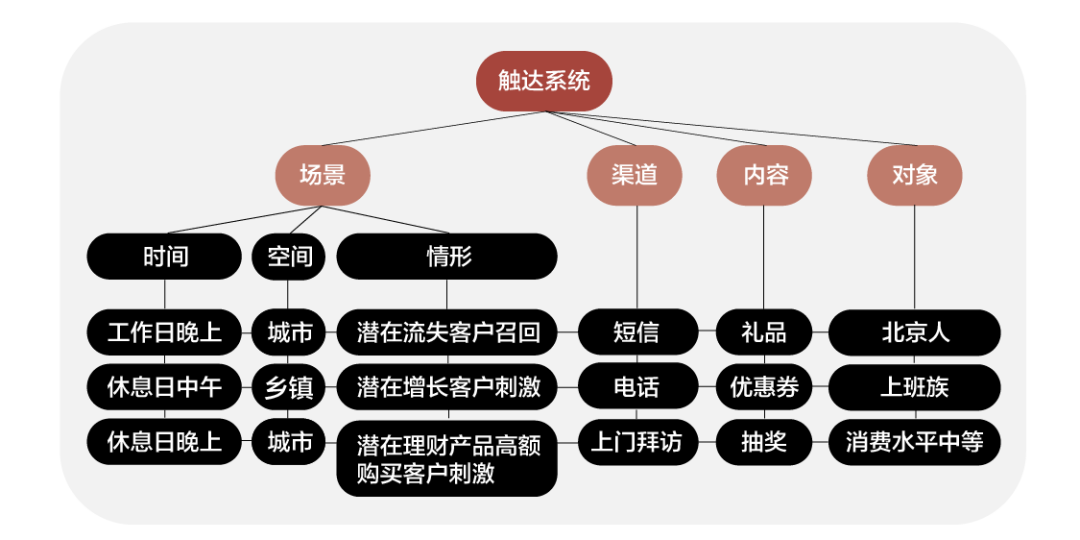

在营销上,假如能够捕捉和了解到客户的即时需求,并有针对性地提供相关产品,就会达到事半功倍的效果。其实,做营销最难的是客户没有需求时而要去拼命挖掘他的需求,最好的是当客户有某种想法时就把解决方案摆在他的面前。

当然,要达到最好的营销效果,就需要能捕捉到客户有需求的时点,并且能调出来相关的产品,这些都是建立在对客户信息数据分析的基础上,而通过人工来完成是不太现实的。

目前,银行能够记录客户在银行网站的哪一部分停留的时间比较长,意味着其对某项业务可能有想法,但是其最终并没有购买某项业务或者开立相关账户,反映出客户可能存在某些顾虑,这时银行可以反过来搜索客户在网站上的运行轨迹,并进行分析,当客户下次再来时就可以送上一些新的解决方案。

另外,当另一个客户也出现类似情况时,银行就可以向其推送新的解决方案,这样就使得银行运营的精密度提高了,并最终降低成本,如营销成本、管理成本和运营成本等,进而也就打开了银行收益的空间。

数据应用,需先打通“竖井”

记者:有分析认为,在亚太地区,中国金融机构在大数据方面的发展较为领先,但同时也面临着一些技术和管理上的障碍。那么,据您分析,在不断发挥大数据“能量”的过程中,还有哪些障碍需要去突破?

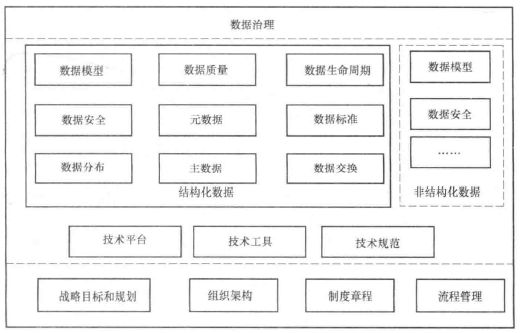

杨兵兵:其实,当整个社会的数据能被充分应用的时候,一定会改变对民生的服务,以及促进政府职能的转变。现在,关键的问题是怎么让整个社会的数据更好地应用起来。每个职能单位,如某部门,它对应的全国数据标准是否都是统一的,如果都是统一定义的,那么它所管辖的各个省市的对应的部门发生的数据都是可分析、对比并计量的。如果这些数据标准不能统一,那么这些数据就没有办法使用。

可以说,每个职能单位或者行业都能形成一个数据“竖井”。假如全国有二十个大的行业,那么就会形成二十个数据“竖井”,而这些“竖井”之间的数据又怎么能够交换起来呢?

当然,现在的身份证是一个很好的统一标准。其实,在美国,数据标准的形成已经给我们很多启示。美国个人都有一个唯一的社保编码,各行各业都以此为标准,这就让数据有了统一的标准。

而在国内,各行各业都有自己的数据标准,数据交互使用的难度可想而知。

当前,人民银行[微博]已要求银行业把所有个人账户都填上完整的身份证信息,这就意味着在整个银行体系中个人的信息数据是统一的,那么这些信息就有用了。当然,这只是在银行这个行业“竖井”里的数据被统一了,但是与其他“竖井”里的数据是否可以交换使用呢?目前来看,数据要实现横向使用还有很长一段路要走。如果“竖井”不打通、数据标准不统一的话,那么这些数据是无法综合使用的。

另外,如果在数据的标准上全国能够统一的话,而且在每次使用时都调用统一的数据,而不是各自去想各自的数据标准的话,我们就会发现社会的数据都是可被分析的。例如,光大银行有一个数据字典,实际上就相当于一个统一的标准,假如某新成立的部门要建立一个新系统,以前可能要设计数据的标准,现在不需要了,只需要调用数据字典里的标准就行了。

在国内,大数据的标准有一个逐渐统一的过程,首先需要把各个部门、行业非电子化的信息变成各类电子化的信息,并通过大数据的分析技术,把结构化、非机构化的数据变成可分析的数据,再往下,要想使可分析的数据得到更广阔的应用,就需要把标准这个事情提上议事日程。其实,推动整体数据标准的统一是对整个社会很有意义的。不过,这不是一蹴而就的事情,统一标准的周期可能会比较漫长,因为各行业都有自己的系统、自己的标准,

来源【首席数据官】,更多内容/合作请关注「辉声辉语」公众号,送10G营销资料!

版权声明:本文内容来源互联网整理,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 jkhui22@126.com举报,一经查实,本站将立刻删除。